Stablecoin: cosa sono, come funzionano e perché possono interessare la finanza tradizionale

Quando si parla di criptovalute nella mente di molti investitori la prima cosa che viene in mente è la forte volatilità. Ed è proprio in questo scenario che nascono le stablecoin: come una possibile “isola di stabilità” nel mondo cripto. Il 18 Luglio 2025 segna una pietra miliare in questo ambito: il Presidente degli Stati Unit ha firmato il Genius Act, una legge che legittima e regolamenta le stablecoin.

Ma cosa sono realmente?

Che cosa sono le stablecoin ?

Le stablecoin sono criptovalute progettate per mantenere un valore stabile, ancorato a un asset di riferimento — tipicamente una valuta fiat, come il dollaro USA o l’euro.

Le stablecoin sono quindi delle criptovalute stabili: offrono tutti i benefici tecnologici delle criptovalute – velocità, programmabilità, sicurezza

crittografica, basso costo, disponibilità 24/7 – ma ne eliminano la volatilità, rendendole così più idonee a svolgere una delle funzioni fondamentali della moneta, quella di “strumento di pagamento”.

Come funzionano le stablecoin

Il funzionamento di una stablecoin ruota attorno al concetto di pegging, cioè l’ancoraggio del suo valore a un asset di riferimento.

Per mantenere stabile il prezzo, l’emittente ha a disposizione diversi meccanismi che dipendono dalla tipologia di stablecoin:

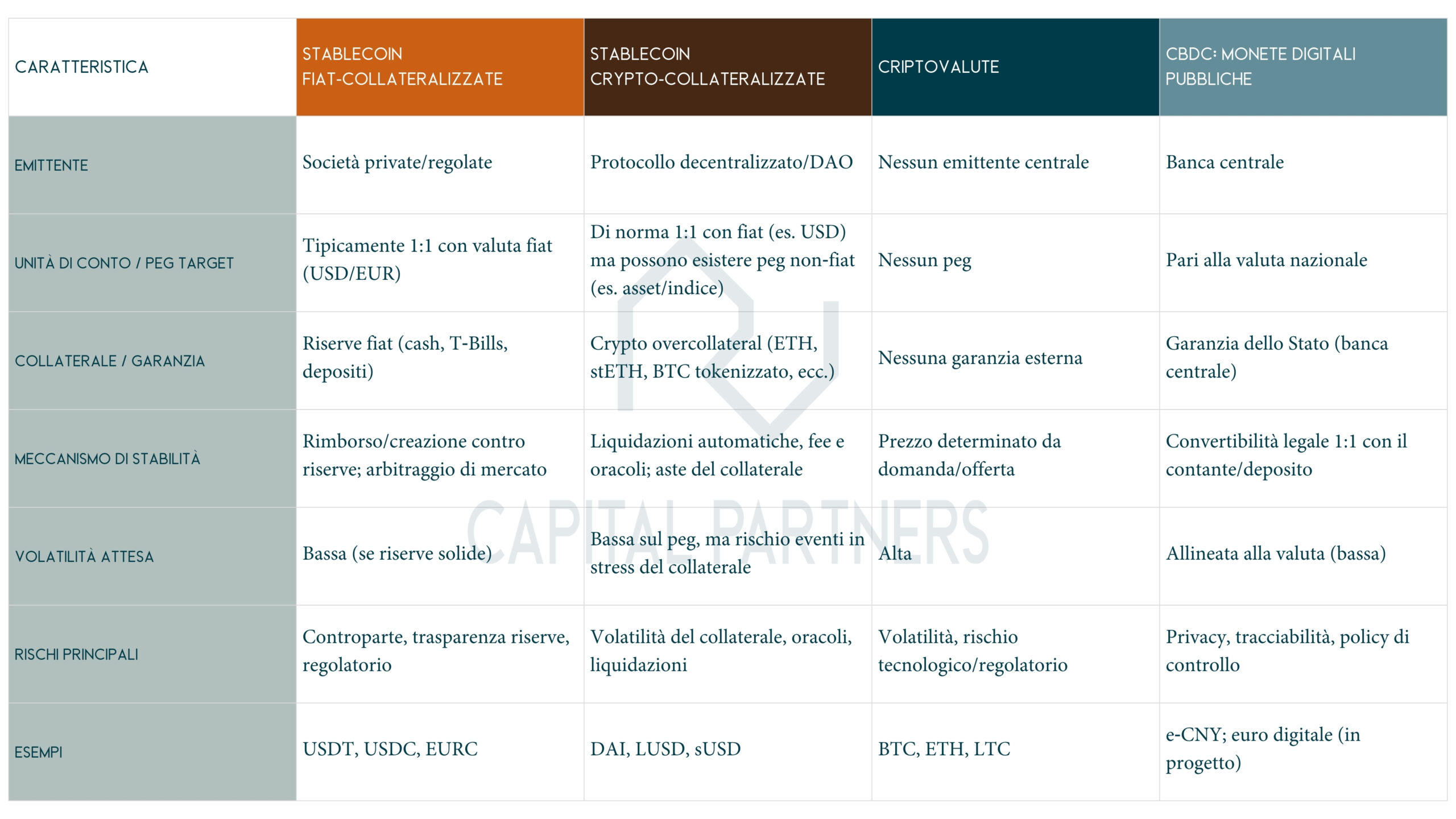

1) Stablecoin fiat-collateralizzate

Ogni unità emessa è garantita da riserve equivalenti detenute in valuta tradizionale o titoli a breve termine. Ad esempio, per 1 milione di stablecoin in dollari, l’emittente mantiene 1 milione di USD in un conto segregato.

Esempi

USDT (Tether), la stablecoin più capitalizzata al mondo, ancorata al dollaro USA e sostenuta da riserve in dollari, titoli di Stato e altri asset liquidi; USDC (USD Coin), emessa da enti regolamentati negli Stati Uniti con riserve in dollari e T-Bills; EURC (Euro Coin), ancorata all’euro

2) Stablecoin crypto-collateralizzate

Il valore è sostenuto da altre criptovalute depositate come garanzia, spesso per un importo superiore al valore emesso (overcollateralizzazione) per compensare la volatilità del collaterale.

Esempio

DAI, emessa dalla piattaforma decentralizzata MakerDAO, garantita da asset come Ethereum e altre criptovalute.

3) Stablecoin algoritmiche

Non hanno riserve fisiche: un algoritmo regola l’offerta di moneta, aumentando o riducendo la quantità in circolazione per mantenere il peg. Questo modello, però, è più fragile e ha mostrato vulnerabilità in casi noti di perdita del peg.

Esempio

UST (TerraUSD), stablecoin algoritmica crollata nel 2022, che ha perso il peg al dollaro causando gravi perdite agli investitori.

In tutti i casi, il mantenimento della parità richiede fiducia nella solidità dell’emittente, trasparenza nelle riserve e, in contesti regolamentati, conformità a standard normativi.

USDT di Tether è preferita nei mercati internazionali, in particolare in quelli emergenti. Qui ha avuto un tasso di penetrazione significativo, offrendo un’alternativa all’instabilità e al tasso di inflazione fuori controllo delle valute locali, nonché uno strumento di pagamento più efficiente ed economico di quelli offerti dai circuiti tradizionali.

Stablecoin e inflazione

È importante sottolineare che le stablecoin non proteggono dall’inflazione della valuta sottostante: se il dollaro perde il 10% di potere d’acquisto, anche una stablecoin ancora al dollaro subirà la stessa erosione reale.

Il loro valore può però essere strategico in contesti di inflazione domestica elevata o di svalutazione della valuta locale. In Paesi con forte instabilità monetaria, detenere una stablecoin ancorata al dollaro può preservare potere d’acquisto rispetto alla moneta nazionale. È una dinamica che spiega parte dell’adozione di USDT e USDC in mercati emergenti.

Per un investitore europeo o statunitense, le stablecoin non sono un bene rifugio contro l’inflazione globale, ma possono essere utili come strumento tattico di liquidità, soprattutto in strategie di:

- gestione transitoria del capitale in attesa di impiego;

- esposizione temporanea a una valuta estera (es. USD) per motivi di asset allocation;

- transazioni rapide in contesti dove i canali bancari tradizionali sono lenti o costosi.

Differenza tra Stablecoin e monete digitali pubbliche (CBDC)

Le stablecoin non vanno confuse con le Central Bank Digital Currencies (CBDC), come il dollaro digitale o euro digitale.

Le CBDC sono monete digitali pubbliche: vere e proprie passività della banca centrale, emesse direttamente dall’istituto di emissione, con valore legale pari alle banconote e alle monete fisiche. In questo caso, si tratterebbe di nuova creazione di moneta.

Le stablecoin come USDT o USDC, invece, sono strumenti privati: il loro peg 1:1 con il dollaro è mantenuto tramite riserve in dollari e titoli del Tesoro a breve termine (T-bills), senza alcun intervento di creazione monetaria da parte di una banca centrale.

Sul tema, le posizioni internazionali divergono: negli Stati Uniti, il dibattito sulle CBDC è rallentato da preoccupazioni su privacy e controllo dei capitali, mentre l’Unione Europea sta accelerando il progetto di un euro digitale.

Ad oggi, le stablecoin ancorate all’euro hanno un peso marginale: meno dell’1% della capitalizzazione globale, anche a causa della frammentazione del mercato europeo e della minore domanda internazionale rispetto al dollaro USA.

Stablecoin e finanza tradizionale: cosa aspettarsi?

Le stablecoin sono qui per restare. Hanno una capitalizzazione di mercato di circa 250 miliardi di dollari e Reuters stima che possano raggiungere i 2 trilioni entro il 2028.

C’è da capire che impatto avranno sul futuro della finanza come la conosciamo.

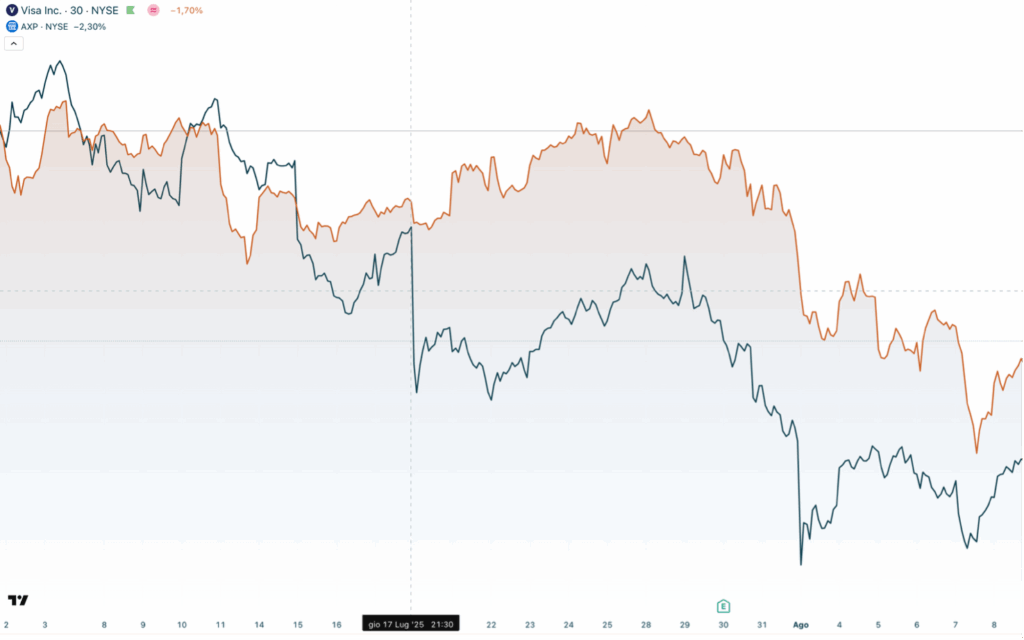

Potrebbero diventare un’alternativa importante ai sistemi di pagamento tradizionali (Visa, Mastercard, Amex). Il costo minore, il regolamento quasi istantaneo, e l’operatività 24/7 sono solo alcuni dei fattori che potrebbero rendere rapidamente obsoleti i sistemi classici. Il mercato se ne è reso conto: le maggiori compagnie di carte di credito hanno ceduto valore nelle sedute di borsa immediatamente seguenti al Genius Act.

Ma i big players del settore non restano a guardare. JPM, Citigroup e Bank of America hanno parlato del lancio della loro stablecoin. Paypal ha lanciato la sua stablecoin già nel 2023. Anche retailer come Amazon e Walmart stanno esplorando la possibilità di una stablecoin personale.

I prossimi anni sapranno dirci se la rivoluzione delle stablecoin porterà alla creazione di un nuovo business o se, più semplicemente, l’efficientamento dei costi che portano con sè sarà trasferito e inglobato dai grandi provider finanziari esistenti che conosciamo.

Stablecoin e gestione patrimoniale

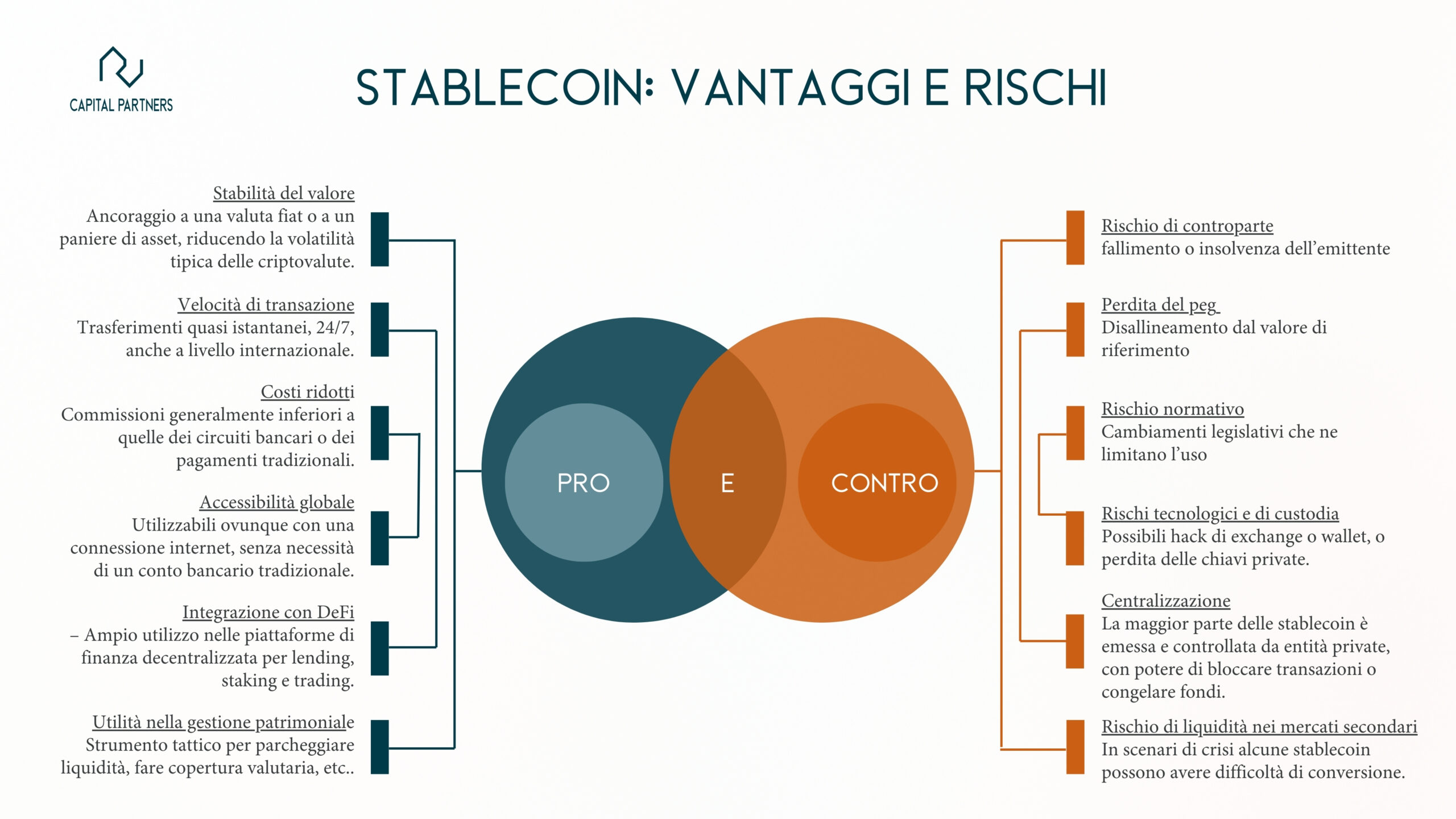

Per un investitore con capitale significativo, le stablecoin non sono un sostituto della liquidità bancaria ma uno strumento tattico.

Possono essere utili per:

- Gestire temporaneamente la liquidità destinata alle criptovalute in attesa di impiego.

- Effettuare trasferimenti internazionali rapidi.

- Diversificare l’operatività in valute estere senza aprire conti dedicati.

Le stablecoin rappresentano un’evoluzione interessante del panorama finanziario, ma non sono prive di complessità o di rischi.

Per decidere se inserirle in un portafoglio, occorre un’analisi che consideri:

- Affidabilità dell’emittente.

- Quadro normativo vigente e prospettico.

- Ruolo nello schema di liquidità e diversificazione globale.

Vuoi capire se le stablecoin possono avere un ruolo nella tua strategia patrimoniale?

Approfondimenti e link utili sulle stablecoin

Regolamentazione e definizioni ufficiali

- Banca d’Italia – definizione e inquadramento delle stablecoin: https://www.bancaditalia.it/pubblicazioni/qef/2021-0659/QEF_659_21.pdf

- European Central Bank – sezione su monete digitali e CBDC: https://www.ecb.europa.eu/paym/digital_euro/html/index.en.html

- U.S. Treasury – comunicato su regolamentazione stablecoin:

https://home.treasury.gov/news/press-releases

Stablecoin specifiche (dati e whitepaper ufficiali)

- USDT (Tether) – report trasparenza: https://tether.to/en/transparency/

- USDC (Circle) – informazioni ufficiali: https://www.circle.com/en/usdc

- MakerDAO (DAI) – documentazione tecnica: https://makerdao.com/en/whitepaper/

FAQ – domande frequenti sulle stablecoin

Le stablecoin sono criptovalute progettate per mantenere un valore stabile, ancorato a un asset di riferimento come il dollaro USA, l’euro o un paniere di asset. Il prezzo resta stabile grazie a riserve reali (fiat-collateralizzate), asset cripto (crypto-collateralizzate) o algoritmi che regolano l’offerta.

La sicurezza dipende dalla solidità dell’emittente, dalla trasparenza delle riserve e dalla conformità alle normative. Le stablecoin regolamentate, con riserve verificate da terze parti, offrono maggiori garanzie rispetto a quelle prive di audit.

Bitcoin è una criptovaluta volatile, che può essere utilizzata come riserva di valore o asset speculativo (in questo artiolco abbiamo spiegato come investire in bitcoin). Le stablecoin, invece, hanno un valore stabile, ancorato ad un asset di riferimento, e sono pensate come mezzo di pagamento o strumento di trasferimento di valore.

Si possono acquistare tramite exchange regolamentati o broker di criptovalute. Vanno poi custodite in un wallet personale sicuro (portafoglio digitale).

Con il regolamento europeo MiCA (Markets in Crypto Assets), in vigore dal 2024-2025, le stablecoin sono legali se rispettano requisiti di trasparenza, riserve e autorizzazione. In Italia, valgono le regole comunitarie e quelle antiriciclaggio.

Non esiste una stablecoin perfettamente sicura. L’affidabilità di una stablecoin dipende da molti fattori di cui abbiamo parlato in questo articolo, tra cui: la collateralizzazione, la trasparenza, la conformità alla normativa, liquidità e adozione da parte del mercato.

Tra le più capitalizzate e trasparenti, ricordiamo

USDC (Circle) – regolamentata USA, audit regolari

USDT (Tether) – ampiamente utilizzata, riserve diversificate

DAI (MakerDAO) – decentralizzata, collateralizzata da asset cripto

EURC – ancorata all’euro, regolamentata in UE